Podstawy hedgingu na gaz ziemny, które musisz znać

Jeśli gaz ziemny jest znaczącym kosztem bazowym lub znaczącym źródłem dochodu dla Twojej firmy, istnieje jeden termin, z którym musiałbyś żyć, a może nawet spać – „ZMIENNOŚĆ”. Gaz ziemny jest historycznie jednym z najbardziej niestabilnych towarów, a wahania cen, które mają miejsce, mogą być bardzo kłopotliwe zarówno dla konsumentów, jak i producentów. Zarządzanie tym ryzykiem nie zawsze jest łatwe, ale można to zrobić dzięki dobrze opracowanej strategii hedgingowej. Hedging na gaz ziemny w żadnym wypadku nie jest „centrum zysku”, ale raczej ma na celu ograniczenie ryzyka związanego z niepożądanymi wahaniami cen dla Twojej firmy. W tym artykule przyjrzymy się niektórym podstawowym zasadom handlu towarami przy zabezpieczaniu gazu ziemnego.

Co to jest hedging?

Hedging to proces wykorzystywania energetycznych instrumentów pochodnych (forwardów, kontraktów futures, opcji, swapów itp.) w celu zablokowania lub ochrony przed potencjalnie szkodliwymi przyszłymi zmianami cen fizycznych towarów energetycznych.

Na przykład cena energii elektrycznej wytwarzanej przy użyciu generatorów opalanych gazem ziemnym podlega znacznym wahaniom, biorąc pod uwagę fizyczną cenę gazu ziemnego. Kupując forward za pomocą kontraktów futures lub swapów na gaz ziemny, przedsiębiorstwo może „zablokować” cenę swojego gazu po danej cenie. Ustalając cenę, przedsiębiorstwo może następnie odpowiednio zaplanować budżet i zaplanować, gdyby ceny fizyczne nadal rosły lub spadały.

Użyj modeli statystycznych do zabezpieczenia

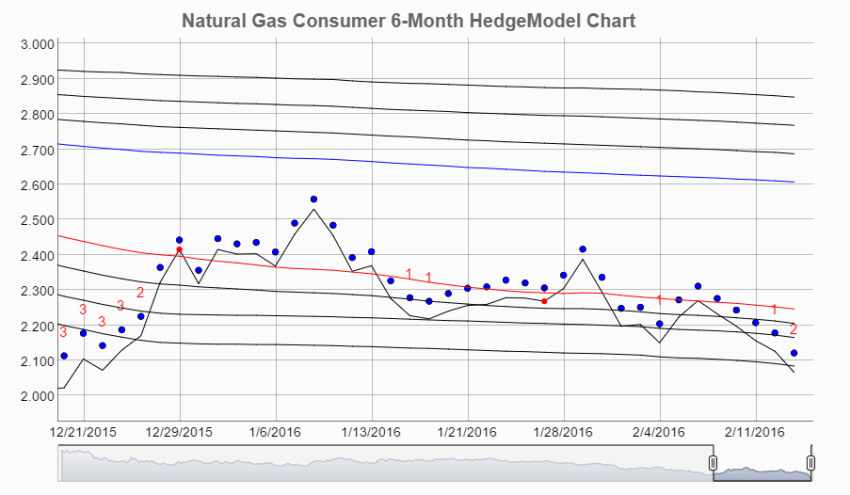

Teraz, gdy rozumiesz teorię stojącą za hedgingiem, ważne jest, aby pamiętać, że podjęcie właściwej decyzji w zakresie ceny gazu ziemnego FBS i czasu na hedging będzie znaczącą częścią decydowania o powodzeniu twojego programu hedgingowego. W tym miejscu powinieneś włączyć model statystyczny, który oferowałby naukowo przeanalizowane dane, aby zrozumieć cykle cenowe rynku. Korzystając z tego typu modelu, będziesz w stanie podjąć właściwą decyzję, jeśli chodzi o termin zabezpieczenia, odpowiednią dojrzałość do użycia i najlepsze instrumenty pochodne, aby spełnić Twoje cele hedgingowe i apetyt na ryzyko.

Jeśli zabezpieczasz długoterminowo, przez rok lub dłużej, skalowanie na hedging jest równie ważne, aby zminimalizować ryzyko. Te modele statystyczne wskażą również właściwą ścieżkę w zakresie podejmowania decyzji. Największą zaletą korzystania z tych modeli jest to, że można je wykorzystać do zaprojektowania strategii zabezpieczającej, która spełnia unikalne cele zarządzania ryzykiem i apetyt na ryzyko firmy. Żadne dwie spółki nie mają takiej samej ekspozycji na ryzyko cen gazu ziemnego, a zatem żadne dwa programy zabezpieczające nie powinny być takie same. Hedging to sposób na zmniejszenie ekspozycji na ryzyko związane z cenami gazu ziemnego. Musisz wybrać odpowiednie narzędzie do modelu statystycznego dla hedging na gaz ziemny aby zapewnić sukces.

Nie polegaj na spekulacyjnych strategiach hedgingowych

Nie polegaj na spekulacyjnych strategiach hedgingowych

Wiele firm, które dużo kupują i sprzedają ropę & gazu ziemnego, zwykle zależą od spekulacyjnych strategii hedgingowych, opartych na długoterminowych prognozach, promowanych przez platformy handlowe. Nie jest dobrym pomysłem ignorowanie transakcji, które zalecają i często jest to nieefektywny sposób wdrażania hedgingu gazu ziemnego. Właściwym sposobem jest uruchomienie rygorystycznych modeli statystycznych w celu określenia, co zrobi zabezpieczenie w różnych sytuacjach rynkowych. Niestety wiele firm jest zaskoczonych, gdy poleca się im stosowanie modeli statystycznych. Nie rozumieją, jak ważne jest opracowanie tych modeli i że są one dodatkowo analizowane przed wykonaniem zabezpieczenia. Ponadto modele te muszą być regularnie aktualizowane i analizowane. Smutne jest to, że wiele firm posmakowało gorzkiej pigułki bankructwa z powodu nadmiernie spekulacyjnego handlu pod pretekstem hedgingu. Nie są świadomi konsekwencji swoich decyzji hedgingowych.

W obliczu warunków, w których ceny gazu ziemnego znacznie wzrastają lub spadają, handlowcy i inwestorzy powinni zwrócić uwagę na następujące kwestie:

- Niesprawdzone techniki żywopłotu mogą być śmiertelne.

- Producenci, w tym konsumenci, którzy muszą kupować lub sprzedawać ogromne ilości gazu ziemnego, muszą przetestować swoją strategię zabezpieczenia w warunkach skrajnych. Pozwoli to na identyfikację konsekwencji finansowych poszczególnych pozycji, a także całego portfela zabezpieczeń, w zróżnicowanych sytuacjach rynkowych. Powinno to obejmować nie tylko ich ekspozycję na ryzyko cenowe, ale także ryzyko kredytowe i operacyjne.

Potrzeba skutecznej strategii hedgingowej w zakresie gazu ziemnego

Narażenie na ryzyko cenowe jest wyjątkowe dla pojedynczej firmy; jednak firmy zaangażowane w transakcje towarowe, takie jak gaz ziemny i ropa naftowa, mogą skutecznie ograniczać ryzyko, wprowadzając strategię hedgingową, która spełnia ich cele i apetyt na ryzyko. Produkt zabezpieczający oparty na statystyce, który określa, kiedy zabezpieczyć, jakiej dojrzałości użyć, jak skalować, a kiedy przeprowadzić restrukturyzację, może być skuteczny dla organizacji, które kupują i sprzedają surowce energetyczne i chcą zmniejszyć swoją ekspozycję na ryzyko. Tutaj doświadczony technik rynku energii może pomóc, wymyślając plan działania dotyczący hedgingu za pomocą opcji, kontraktów terminowych i innych instrumentów pochodnych.