Melhores Stablecoins para Negociação e Investimento em 2021

Stablecoins pode ser explicado simplesmente como uma forma de moeda digital, cujo valor está vinculado (indexado) ao preço de moedas do mundo real como USD, EUR, JPY, etc. Basicamente, é um equivalente digital de moeda estrangeira que criptografa os comerciantes e os investidores usam para salvaguardar seu capital contra a alta volatilidade inerente ao mercado de criptomoedas, bem como fazer remessas e usá-lo como meio de troca e unidade de conta para lidar com criptografia..

Ao longo dos anos, o mercado viu o surgimento de muitos stablecoins com características diferentes, o que pode ser confuso para investidores e traders iniciantes. Portanto, compilamos a lista dos melhores stablecoins para usar em 2021, levando em consideração a transparência das moedas, a prova de reservas e a posição nos rankings globais.

USDT

USD Tether (USDT) é indiscutivelmente a stablecoin mais amplamente usada e uma engrenagem imensamente importante na máquina de criptografia em funcionamento constante que recentemente atingiu e ultrapassou a capitalização geral de US $ 1 trilhão. Antigamente, a comunidade de criptomoedas precisava desesperadamente de um ativo digital estável para se proteger contra a notória volatilidade. Em 2014, Brock Pierce, Reeve Collins e Craig Stellars fundaram a empresa chamada Tether Limited, domiciliada em Hong Kong, e começaram a emitir a moeda digital baseada em blockchain que tinha seu valor atrelado ao dólar americano na proporção de 1: 1 , o que significa que cada moeda é apoiada pela soma equivalente em USD, EUR e JPY. Um dos melhores stablecoins foi inicialmente denominado RealCoin, mas depois foi alterado para USD Tether. Em cinco anos, esta moeda estável se tornou o principal meio de troca, cuja capitalização de mercado total vem crescendo exponencialmente desde o início de 2020.

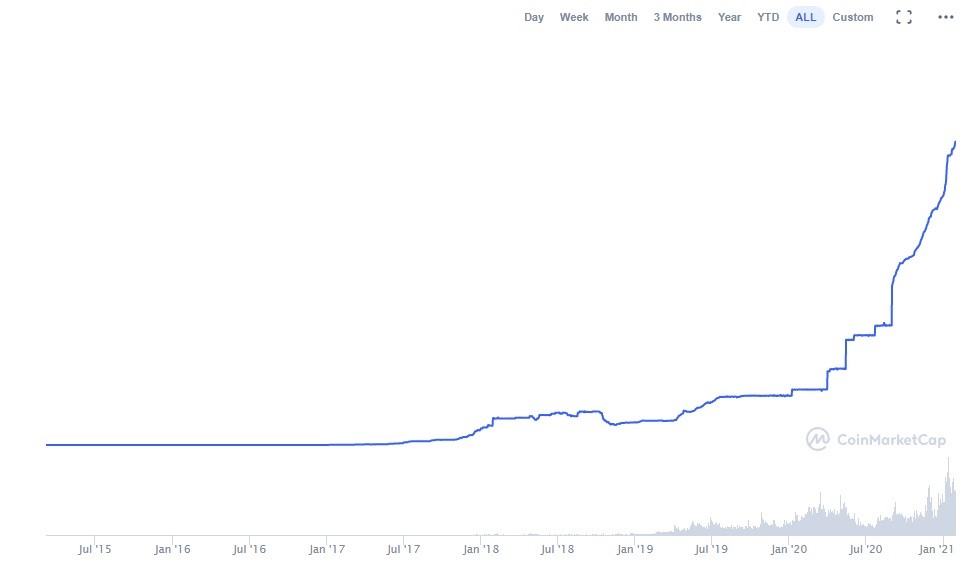

Capitalização de mercado do USDT. Fonte: Coinmaketcap

Agora mesmo, USDT tem uma capitalização de mercado de $ 25,3 bilhões, a maior entre as stablecoins rivais e todas as altcoins exceto Ethereum. Esse crescimento explosivo de capitalização levou o USDT subindo para a 3ª posição nas classificações globais de criptomoeda, ultrapassando o XRP e todas as outras altcoins de alto perfil no processo e se tornando a base para a maioria dos pares de negociação de criptomoeda (80% de todas as negociações BTC são feitas via USDT), bem como uma das maiores fontes de liquidez do mercado.

Mas, embora o USDT seja parte integrante da maior parte de todas as operações de negociação de criptografia, este stablecoin permanece cercado por controvérsias que emergiram da suposta incapacidade da empresa de garantir cada moeda com ativos do mundo real e acusações de cunhagem de token descontrolada que pode levaram a manipulações de mercado.

De certa forma, a Tether Limited não é muito diferente do Federal Reserve, que entrou em uma onda de impressão de dinheiro depois que a pandemia COVID-19 derrubou a economia global de seus pés, além do fato de que o banco central americano é virtualmente intocável, enquanto a Tether Limited começou a chamar a atenção dos reguladores desde janeiro de 2018, quando a empresa se recusou a realizar uma auditoria independente que deveria ter confirmado que cada USDT é lastreado por uma moeda fiduciária, e que o emissor não é consorciado com Bitfinex, para o qual A Tether Limited foi intimada pela US Commodity Futures Trading Commission (CFTC). Ao mesmo tempo, a empresa foi acusada de manipular deliberadamente o preço do Bitcoin por meio da cunhagem intensa de moedas durante a bolha de criptografia de 2017.

Outro caso de conflito com as autoridades aconteceu em 2019, quando o gabinete do procurador-geral de Nova York moveu-se contra uma empresa controladora da Tether Limited por ocultar a perda de cerca de US $ 850 milhões que acabou por ser parte de um suposto esquema que envolvia a Bitfinex e a empresa com sede no Panamá Crypto Capital que administrou as operações de retirada da bolsa. Como resultado, o representante da Tether, Stuart Hoegner, foi forçado a admitir na declaração correspondente que apenas 74% do USDT em circulação é garantido por USD, enquanto o restante é garantido por ativos garantidos.

Mas, apesar da controvérsia em curso, o USD Tether continua sendo o melhor stablecoin em termos de fornecimento do maior volume de negociação em inúmeros mercados, serve como reserva de valor e ferramenta de proteção contra a volatilidade do mercado. Todo negociante sabe que ter um grande volume é essencial para as grandes oscilações do mercado, então, goste ou não, o USDT permanecerá no topo da lista stablecoin em um futuro próximo e o melhor stablecoin para usar ao negociar criptomoedas. O resto do grupo pode ser mais transparente, totalmente apoiado por fiat ou outros ativos, e ser livre de controvérsia, mas eles simplesmente não podem competir com Tether stablecoin, cujo domínio do mercado está próximo de 3%, em termos de liquidez e volume de negociação provisão.

- Prós: o stablecoin mais popular com uma grande capitalização de mercado.

- Contras: a empresa pode ter alguns problemas legais.

USD verdadeiro (TUSD)

USD verdadeiro (TUSD) é sem dúvida um dos melhores stablecoins quando se trata de transparência e conformidade legal. A moeda lastreada em fiat foi lançada em janeiro de 2018 pela TrustToken, a empresa de blockchain com sede nos EUA criada por Rafael Cosman. A própria empresa é bastante interessante, pois é composta por graduados de Stanford, UC Berkeley e ex-funcionários do Google. Como o nome sugere, o objetivo principal do TrustToken é emitir stablecoins respaldados por ativos e totalmente transparentes (confiáveis) que podem ser facilmente incluídos no fluxo global de criptomoedas e usados por comerciantes, plataformas de câmbio, usuários de varejo, credores de fundos e seus tomadores, bem como protocolos DeFi.

Além da TUSD, a empresa já emitiu libra esterlina digital (TGBP), dólar australiano (AUD), dólar canadense (TCAD) e dólar de Hong Kong (THKD), todos os quais podem ser cunhados e resgatados diretamente na plataforma TrustToken através do uso de PrimeX e Silvergate Exchange Network.

A transparência de TUSD é assegurada pela Prova de Reservas continuamente atualizada que é realizada pela Armanino, a empresa de contabilidade digital que desenvolveu uma plataforma de auditoria e garantia com base no TrustExplorer. Portanto, os usuários podem ter certeza de que cada token do fornecimento circulante declarado de $ 400 milhões de TUSD é lastreado por um dólar ou outra moeda fiduciária da lista acima, o que o torna uma moeda estável totalmente garantida. Além disso, a equipe afirma que True USD está em conformidade com o quadro jurídico relativo a ativos digitais, adotado em mais de 100 países.

Gráfico de capitalização de mercado da TUSD

O gráfico acima mostra que a capitalização de mercado da TUSD tem sido bastante errática ao longo do ano passado, chegando a US $ 507 milhões no outono passado, depois caindo forte e voltando ao nível atual. Esses saltos, e a relativamente pequena capitalização em geral, não permitiram que o stablecoin seguro fosse colocado nas classificações globais acima de sua atual 77ª posição. A TUSD tem a presença mais ampla em bolsas de criptomoedas como Coinsbit (mais de 30% de todo o volume de negociação) e Binance (cerca de 20% do volume total de negociação). HitBTC e Bittrex também apresentam os mercados TUSD, mas o volume de negociação lá mal ultrapassa US $ 4 milhões por dia.

A outra desvantagem deste stablecoin verdadeiramente confiável é que ele é apresentado em um número limitado de pares de negociação, sendo colocado principalmente contra BTC, ETH e USDT. Portanto, se você gostaria de negociar algum altcoin exótico contra TUSD, a escolha dos mercados será pobre. Além disso, a análise on-chain nos informa que mais de 86% de toda a oferta da TUSD está concentrada nas carteiras dos grandes detentores, o que significa que os varejistas tendem a dar preferência a outras moedas estáveis, o que explica o porquê do volume médio diário de negociação que envolve esta stablecoin raramente vai acima de $ 200 milhões.

Em suma, True USD está entre os melhores stablecoins quando se trata de estacionar seu capital com segurança enquanto espera o momento oportuno para entrar novamente no BTC ou no mercado ETH, sem se preocupar que algum regulador possa fechar todo o empreendimento um dia, como se pudesse acontecer com o USDT.

- Prós: total transparência, conformidade legal.

- Contras: a capitalização média de mercado, pequeno número de pares de negociação, grande porcentagem de moedas está concentrada nas mãos de grandes detentores.

Padrão Paxos (PAX)

Padrão Paxos (PAX) é outra stablecoin que roda no blockchain Ethereum e está em conformidade com o padrão ERC-20. O primeiro token PAX foi emitido em 2018 pela Paxos Trust Company (PTC), que garantiu que o stablecoin se enquadrasse no quadro regulamentar do Departamento de Serviços Financeiros do Estado de Nova York, que concedeu à empresa o Trust Charter. Por ser uma entidade comercial fiduciária, a PTC não usa os fundos destinados pelos usuários para cunhar PAX para executar suas operações. Em vez disso, atua como um fiduciário que oferece custódia para todos os depósitos, que são mantidos o tempo todo nos cofres dos bancos americanos segurados pela FDIC e garantidos pelos tesouros do governo.

Em nossa experiência, Paxos Standard tem um dos procedimentos de resgate de tokens mais rápidos entre seus concorrentes, provavelmente porque a empresa não depende de intermediários nesse assunto. O site oficial promete que a moeda pode ser resgatada em um único dia útil, mas na prática, as moedas recém-cunhadas chegam na carteira Ethereum em uma ou duas horas, dependendo do valor solicitado.

A Paxos Trust Company tem sua bolsa de criptomoeda proprietária chamada itBit, que permite a negociação Over-the-Counter com PAX, que é um método de negociação preferido por grandes investidores institucionais.

Gráfico de capitalização de mercado PAX

Apesar de todas essas vantagens óbvias, o Paxos Standard não tem uma capitalização de mercado excessivamente impressionante – após alguns anos de crescimento contínuo de $ 20 milhões até o pico de $ 264 milhões, em que a capitalização de mercado se estabilizou em $ 244 milhões e tem se mantido neste nível nos últimos meses.

Semelhante à TUSD, a maior atividade envolvendo PAX recai em duas bolsas de criptomoedas: Coinsbit e Binance que, coletivamente, acomodam mais de 40% de todo o volume de negociação. A escolha de pares negociáveis que incluem PAX também é relativamente limitada, visto que essa moeda é mais frequentemente negociada contra Bitcoin, Ethereum e USD Tether. Existem alguns mercados de altcoin para PAX, mas a maioria deles estão localizados em plataformas de câmbio de pequeno porte ou têm um volume médio de negociação relativamente pequeno.

Falando sobre o volume médio diário de negociação em relação ao PAX, ele oscila de forma estável entre $ 150 milhões e $ 300 milhões, a maioria dos quais ocorre entre o Paxos Standard e as duas criptomoedas dominantes, enquanto os pares de altcoin geralmente carecem de liquidez. Além disso, o fato de 89% da oferta total em circulação de US $ 244 milhões, que coloca a PAX no 95º lugar no ranking global, está sendo concentrada por grandes detentores, 62% dos quais se abstêm de movimentar as moedas por mais de um ano, não não acrescente fluidez a essa boa establecoin. Mas se você escolher o Paxos Standard como uma reserva de valor de longo prazo, pode ficar tranquilo, pois os fundos estarão seguros e a empresa não se envolverá em rixas com reguladores.

- Prós: Regulado pelas autoridades dos EUA; fácil de resgatar.

- Contras: pequeno número de pares negociáveis; a maioria das moedas ainda estão nas carteiras dos titulares.

Binance USD (BUSD)

Binance USD (BUSD) é colocado logo após o Paxos Standard (PAX) porque este popular stablecoin foi desenvolvido em colaboração com a Paxos Trust Company, tornando a BUSD uma joint venture que compartilha características semelhantes. É óbvio que sendo uma das maiores plataformas de troca de criptomoedas, Binance precisa de sua própria moeda estável que facilitaria o desenvolvimento do ecossistema. Aparentemente, os executivos-chefes da Binance não queriam saltar várias cordas burocráticas para obter a aprovação necessária das autoridades e optaram por ficar sob a asa de Paxo, o que provavelmente foi a decisão certa, dada a hostilidade geral das autoridades dos EUA em relação às criptomoedas, especialmente aquelas fornecidas por empresas estrangeiras.

A parceria com a Paxos permitiu que a Binance recebesse a aprovação do Departamento de Serviços Financeiros do Estado de Nova York, o que significa muito para sua base de clientes em constante expansão nos Estados Unidos. Além disso, a Binance foi autorizada a armazenar as grandes quantias em dólares usados para a garantia do BUSD em bancos segurados pela FDIC, tornando-o um dos stablecoins mais seguros do mercado. A Paxos Trust Company também atua como guardiã de todas as moedas BUSD. A Binance também afirma que a disponibilidade de fundos para apoiar o BUSD na proporção de 1: 1 está sendo regularmente verificada e verificada por uma empresa de auditoria independente.

Capitalização de mercado BUSD e gráfico de preços

Naturalmente, Binance é a plataforma de negociação que hospeda a esmagadora maioria de todos os pares de moedas, com BTC / BUSD sendo o maior mercado que ocupa 33% de todo o volume de negociação. Mas, ao contrário do PAX, o stablecoin de Binance está incluído em um vasto número de pares de negociação, sendo colocado contra muitos altcoins interessantes, bem como moedas fiduciárias. Mas, graças à popularidade do Binance, há uma demanda muito maior por esta moeda estável em comparação com a PAX, o que explica sua respeitável capitalização de mercado de $ 1,5 bilhão e o número constantemente crescente de grandes transações em BUSD (mais de $ 100K por transação ), cujo volume semanal total costuma ultrapassar US $ 5 milhões.

Binance USD também é caracterizado por um alto volume médio diário de negociação, que pode oscilar de US $ 1,5 bilhão a US $ 5 bilhões durante os períodos de maior atividade do mercado. Todos esses fatores permitiram à BUSD ser colocada na 30ª posição no ranking global, tornando-se uma das stablecoins com melhor classificação no mercado. Por último, você pode criar e resgatar BUSD sem taxas.

- Prós: Altamente regulamentado; associado a uma plataforma de câmbio dominante; muitos pares de negociação; facilmente resgatável.

- Contras: o volume médio de negociação ainda está anos-luz de distância do USDT.

Dai (DAI)

Assim como qualquer outra moeda incluída nesta lista das melhores stablecoins de 2021, o valor de Dai (DAI) está indexado ao dólar americano na proporção de 1: 1. No entanto, a estrutura subjacente é um pouco mais complicada. Acontece que, ao contrário da maioria das outras stablecoins, o DAI é, na verdade, descentralizado por natureza, e também tem seu valor garantido pela dívida em Ethereum (ETH). Isso significa a ausência de autoridade central sobre este stablecoin particular, que, por sua vez, fornece a resiliência ao escrutínio regulatório, como confisco e tributação, algo que os gostos de PAX, BUSD e TUSD são vulneráveis porque estão sendo intimamente monitorados pelas autoridades. Além disso, o fato de que o Dai é construído sobre o blockchain Ethereum e utiliza seus contratos inteligentes elimina a possibilidade de ocorrência de erro humano que pode colocar os acervos dos usuários em risco.

Em 2019, a equipe organizou a transição do sistema do Single Collateral Dai (SCD) para o Multi-Collateral Dai (MCD) que introduziu alguns recursos muito interessantes, como o CDP colateral adicional, junto com a Taxa de Poupança Dai (DSR) que diferenciou ainda mais este stablecoin do resto. Basicamente, os titulares da Dai tiveram a oportunidade de ganhar juros de até 6% ao ano.

A cunhagem de DAI também é diferente de outras stablecoins e mais complicado. Os Dais são gerados por meio do aplicativo descentralizado proprietário, criado pela equipe do Maker, que precisa ter acesso às participações ETH do usuário, transformando o Dai em um empréstimo criptografado contra o Ethereum disponível para criar a posição de dívida colateralizada (CDP). Os negociantes de criptomoeda inteligentes podem usar este método de criação Dai a seu favor ao negociar ETH, aumentando o tamanho do CDP comprando ETH com DAI recém-cunhada durante os comícios.

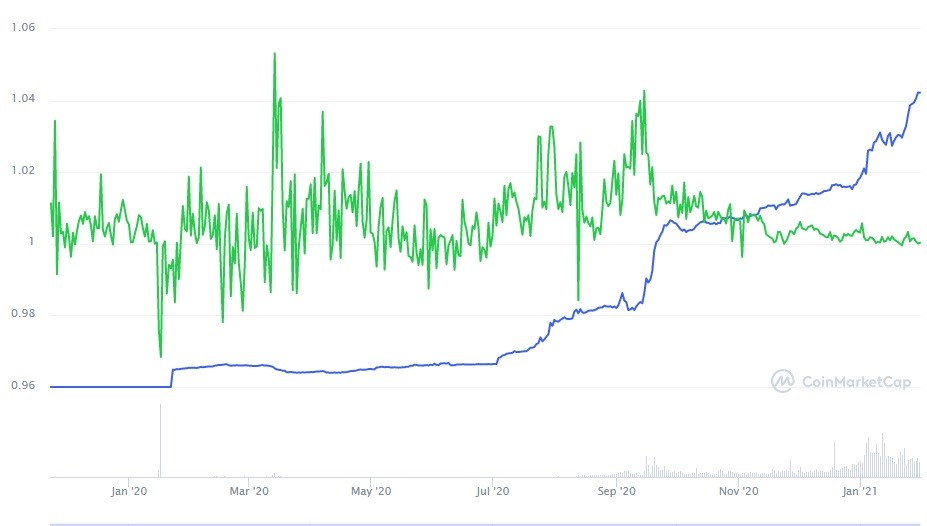

Outra coisa interessante sobre o Dai é como ele mantém a paridade com o dólar americano. Como você pode ver no gráfico abaixo, o preço do Dai stablecoin não está firmemente vinculado a US $ 1 e tende a oscilar bastante. Por exemplo, se o preço cair abaixo de $ 1, o usuário que tem um CDP pode cobrir a dívida colateralizada em ETH com um desconto, sobre o qual os Dai extras são queimados e o preço volta a $ 1.

Gráfico de preço e capitalização de mercado da Dai

Além disso, o DAI é provavelmente o único stablecoin que se tornou uma parte ativa do movimento de finanças descentralizadas (DeFi), uma vez que 14% do volume total de negociação vem do Uniswap, o protocolo de liquidez descentralizado popular, onde o Dai é negociado contra Wrapped Ethereum ( WETH).

Este interessante stablecoin também é apresentado em plataformas DeFi como Compound, Curve Finance e 1inch Exchange, com Binance sendo a única plataforma de câmbio centralizada que coloca um volume de negociação decente em pares ETH / DAI e BTC / DAI.

O que também é bom sobre a Dai é que a concentração por grandes detentores não excede 74% da oferta total circulante de US $ 1,64 bilhão, com o mesmo percentual sendo mantido por mais de um ano, o que mostra positivamente a fluidez da moeda. O volume médio de negociação da moeda raramente ultrapassa US $ 900 milhões, o que significa que a maioria dos fundos está bloqueada no CDP ou em outro lugar. Mas se você gosta de todo o movimento DeFi, Dai é definitivamente o caminho a percorrer em termos de escolha de moeda estável negociável.

- Prós: descentralizado; parte ativa do movimento DeFi; esquema de incentivo interessante.

- Contras: processo de cunhagem complicado.

Moeda em USD (USDC)

Um stablecoin chamado Moeda em USD (USDC) foi criada no âmbito de uma parceria entre a Circle, uma empresa de tecnologia de pagamentos ponto a ponto que foi criada em 2013 por Jeremy Allaire, e a Coinbase, uma das maiores plataformas de criptomoeda por liquidez, adaptada para atender às necessidades de os comerciantes baseados nos EUA. Como a maioria dos outros stablecoins, o USDC é construído com base no blockchain Ethereum e usa seu contrato inteligente para eliminar a possibilidade de erro humano e automatizar todas as transações e operações de conversão.

O uso da tecnologia de código aberto exclusiva permite que os desenvolvedores integrem moedas fiduciárias em aplicativos descentralizados e os faça interagir com os contratos inteligentes da Ethereum. A transparência de todas as operações e a presença de reservas suficientes para apoiar o fornecimento circulante de USDC, que atualmente é de 5,8 bilhões de moedas, é garantida por auditorias regulares, conduzidas pela Grant Thornton LLP, a empresa de auditoria, impostos e consultoria com sede em Chicago que vem oferecendo seus serviços há quase um século, portanto, sua reputação é irrepreensível.

A empresa divulga relatórios sobre o estado da rede e faz reservas mensalmente – todos os relatórios podem ser baixados do site oficial. Acrescente a isso o fato de que tanto a Circle quanto a Coinbase estão agora totalmente em conformidade com a estrutura regulatória referente aos ativos digitais que existem nos Estados Unidos, e você terá, sem dúvida, a stablecoin mais segura com reservas confirmadas e forte apoio de empresas criptográficas de primeira linha.

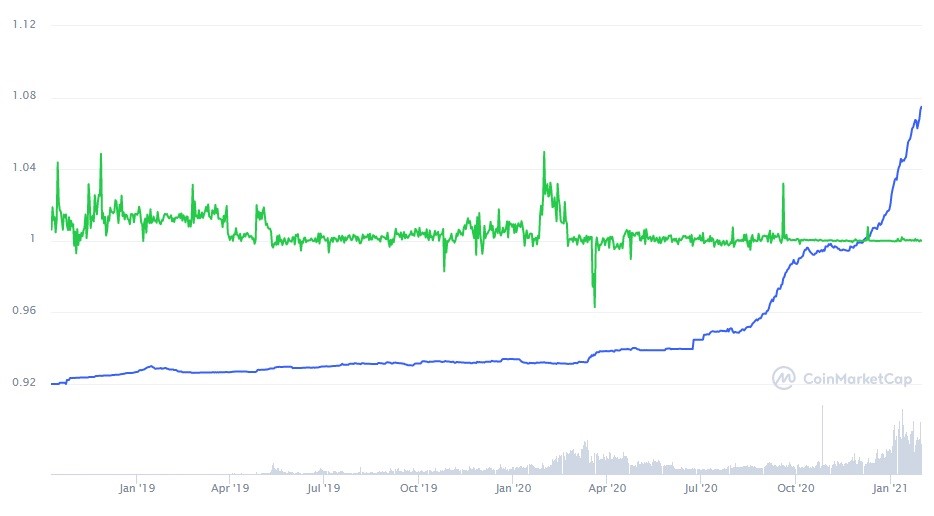

Capitalização de mercado USDC e gráfico de preços

Agora mesmo, USDC está integrado em várias carteiras compatíveis com ERC-20 (BitGo, Exodus, Ledger), todas as principais trocas de criptomoedas, plataformas de blockchain (Bitpay, Kyber Network, Loopring, Wyre), provedores de aplicativos (BlockFi, Compound, Celsius Network) e provedores de serviços ( Chainalysis, Coinfirm, Consensys). Isso mostra que a equipe está expandindo incansavelmente o ecossistema USDC, que é uma das razões pelas quais este stablecoin é colocado tão alto quanto o 12º lugar no ranking global, com a capitalização de mercado de $ 5,8 bilhões que vem crescendo exponencialmente ao longo ano passado, conforme mostrado no gráfico acima. Além de ser parte integrante da negociação em plataformas centralizadas, o USDC também apresenta um volume de negociação relativamente grande de plataformas DeFi, como Uniswap e Curve Finance. Até agora, o USDC tem a menor porcentagem de moedas (70%) pertencentes a grandes detentores, enquanto a quantidade total de transações acima de $ 100K frequentemente excede $ 18 bilhões por semana. Provavelmente não há necessidade de mencionar que o USDC é pareado com todas as principais altcoins, e muitas outras exóticas, em todas as bolsas de criptomoedas que listam este stablecoin.

- Prós: seguro e transparente; vasto ecossistema.

- Contras: nenhum, exceto o menor volume de negociação, em comparação com o USDT.

Dólar de Gêmeos (GUSD)

O Dólar de Gêmeos (GUSD) surgiu no mercado de criptomoedas em 2018, ao mesmo tempo que os outros dois dos melhores stablecoins USD apresentados em nossa lista – Paxos Standard (PAX) e TrueUSD (TUSD), tornando-se instantaneamente seus concorrentes diretos. Este stablecoin é emitido pela bolsa de criptomoeda de mesmo nome que opera em Nova York e é registrado como o trust de responsabilidade limitada regulamentado pelo Departamento de Serviços Financeiros do Estado de Nova York (NYSDFS). Também está sujeito à Lei Bancária de Nova York. A troca foi estabelecida pelos gêmeos Winklevoss, os famosos defensores da criptomoeda e celebridades na respectiva comunidade global. Desnecessário dizer que a bolsa Gemini, e sua stablecoin, é mais focada em comerciantes dos Estados Unidos, embora a plataforma atenda a usuários de 45 países.

GUSD também usa o blockchain Ethereum como sua base, e seu valor é indexado ao dólar americano na proporção familiar de 1: 1. Como todos os outros emissores respeitáveis de stablecoins lastreados em dólares, a Gemini demonstra a chamada prova de solvência, permitindo que terceiros de confiança, principalmente de contabilidade e consultoria de BPM, realizem auditorias e verifiquem a presença do saldo subjacente em dólares mantido por o US State Street Bank, que apóia a relação de fixação de 1: 1.

Dólar de Gêmeos caracteriza-se também pelo processo único de emissão e resgate que envolve a constituição do valor correspondente de GUSD no momento de sua retirada da bolsa. Se o usuário resgatar esses stablecoins ou depositar a quantia de volta em Gêmeos, a mesma quantidade de GUSD será queimada.

Gráfico de capitalização de mercado GUSD

Apesar de estar entre os melhores stablecoins de USD para 2021 em termos de características técnicas, o Gemini Dollar pode ostentar a mesma popularidade que outras moedas de nossa lista, principalmente devido à forte concorrência de outros stablecoins que são apoiados por plataformas de câmbio maiores. A ascensão e queda do GUSD são claramente representadas no gráfico de capitalização de mercado acima. Com uma capitalização de mercado total de $ 16,1 milhões e um volume médio diário de negociação de $ 10 milhões, a GUSD ocupa legitimamente o 490º lugar no ranking global e apresenta pequenos volumes de negociação em todas as plataformas de câmbio, exceto Gemini e BitMart. Para resumir, GUSD é definitivamente um dos melhores stablecoins para fazer pagamentos e armazenar valor, mas não é muito adequado para swing trading e scalping.

- Prós: Em conformidade com os regulamentos dos EUA; reservas verificadas.

- Contras: Baixa popularidade entre os traders.

Hot USD (HUSD)

Hot USD (HUSD) é o stablecoin respaldado em dólares americanos, emitido pela Stable Universal, a empresa de serviços financeiros domiciliada em Hong Kong, mas também operando nos Estados Unidos. Foi lançada em 2019 em cooperação com a Paxos Trust Company e a Huobi, a bolsa de criptomoedas com uma das maiores liquidez do mercado. Naturalmente, o stablecoin está indexado ao dólar na proporção de 1: 1, com reservas mantidas em vários bancos americanos. Assim como o Paxos Standard, o HUSD é regulamentado pelo NYDFS e cumpre o arcabouço legal referente aos ativos digitais adotados naquele estado. A Stable Universal é submetida a um exame regular pela Withum, a empresa de consultoria, impostos e auditoria altamente conceituada que opera nos Estados Unidos e na Índia.

Capitalização de mercado do HUSD e gráfico de preços

Como você deve ter adivinhado, o HUSD O stablecoin foi projetado para atender às necessidades da Huobi Global Exchange, que acomoda a grande maioria do volume de negociação (quase 90% em todos os mercados) e pares de negociação, principalmente porque a plataforma oferece cortes substanciais de taxas ao pagá-los no token nativo. O HUSD está presente em muitos pares de negociação, sendo o mais popular o USDT / HUSD, que representa 57% de todo o volume de negociação. Mas se você gosta de negociar altcoins de classificação média como Kusama (KSM) ou VeChain (VET), Huobi oferecerá o par correspondente com HUSD.

O gráfico acima mostra que a capitalização de mercado deste stablecoin tem aumentado substancialmente desde maio de 2020, passando de $ 148 milhões para os atuais $ 451 milhões ao longo deste período de tempo, permitindo que o stablecoin suba nas classificações para o 74º lugar.

- Prós: Apoiado por Paxos; boa capitalização de mercado e muitos pares de negociação.

- Contras: concentrado em uma plataforma de troca.

Statis Euro (EURS)

Statis Euro (EURS) é a única moeda em nossa lista de stablecoin que é apoiada pelo euro. Foi desenvolvido pela Statis Foundation, uma empresa europeia que opera no quadro regulamentar EU Nation – Malta. Actualmente, as reservas da empresa ascendem a 37,5 milhões de euros, o que é verificado pelo escritório de advocacia BDO Malta que realiza verificações mensais, auditorias trimestrais, emite extratos de conta diários, bem como verificação a pedido dos fundos disponíveis. Como qualquer outra moeda estável, o EURS está indexado ao Euro em uma proporção de 1: 1.

Gráfico de capitalização de mercado do EURS

O EURS os membros da equipe afirmam que seu objetivo principal é preencher a lacuna entre os mercados do mundo real e fora da cadeia com soluções de blockchain e a indústria de finanças descentralizadas. O gráfico acima mostra que a capitalização de mercado do EURS não flutua muito e atingiu o nível de $ 43 milhões apenas recentemente, o que explica por que está classificado em 315º. Status Euro apresenta-se em um pequeno número de bolsas, a mais notável das quais é Uniswap, onde é ativamente negociado contra USDC e USDT.

- Prós: reservas verificadas e transparência.

- Contras: baixa atividade de negociação com este stablecoin.

EOSDT (EOSDT)

EOSDT é um stablecoin único, mas amplamente subestimado, que não só tem seu valor indexado ao dólar, mas também usa as reservas EOS e BTC como garantia, com o índice de colateralização de 370%. O stablecoin é projetado no blockchain EOS e explora os contratos inteligentes correspondentes. A segurança da EOSDT é garantida pela presença de fundos alocados no Fundo de Estabilidade de Equilíbrio especial que atualmente totaliza US $ 14 milhões, embora a capitalização de mercado do stablecoin raramente exceda US $ 2,6 milhões, o que o coloca profundamente no ranking global no 1009º lugar.

Gráfico de capitalização de mercado EOSDT

Uma capitalização de mercado tão minúscula pode ser explicada pelo fato de que apenas 2,6 milhões EOSDT da oferta máxima de 170 milhões de moedas está agora em circulação, o que ronda os 2%. Caso contrário, a capitalização deste stablecoin teria atingido US $ 169 milhões. EOSDT é mais ativamente negociado na HitBTC e Bitcoin.com Exchange, embora o volume médio de negociação raramente ultrapasse US $ 500.000.

- Prós: Stablecoin baseado em uma tecnologia interessante;

- Contras: pequena capitalização de mercado; baixo volume de negociação; falta de interesse geral dos comerciantes.