Poradnik handlu towarami dla początkujących – podstawy

Każdego dnia mamy kontakt z towarami takimi jak kawa, mleko, cukier czy gaz. Handel towarami w formie kupowania towarów w zamian za pieniądze trwa od wieków, ale dopiero teraz handel towarami stał się niezwykle popularnym sposobem spekulacji na rosnących i spadających cenach towarów. W tym przewodniku omówimy podstawy handlu towarami.

Podstawowe informacje o towarach

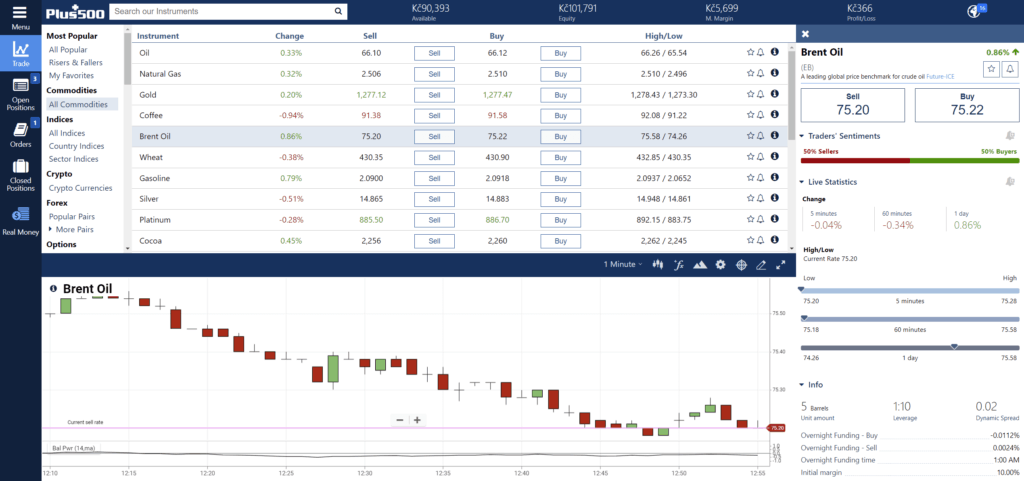

Towar to towar o jednakowej jakości i wartości, dostarczany na rynek przez wielu dostawców. Oznacza to, że cena jednej baryłki ropy naftowej jest na rynku dokładnie taka sama, jak cena każdej innej. Dzięki wymienności towarów, wartość towarów może być kwotowana po jednej, określonej, ujednoliconej cenie. Jeśli więc sprawdzisz aktualną wartość ropy Brent, wiesz, że możesz ją wymienić za następującą cenę:

Rodzaje towarów

Towary dzielimy na dwie główne kategorie – towary twarde i miękkie. Ten pierwszy jest w większości przypadków wydobywany, podczas gdy drugi jest uprawiany lub hodowany. Oto podstawowe rozróżnienie towarów:

Towary twarde

- Metale (np. złoto, srebro, platyna i miedź)

- Energia (np. ropa naftowa, olej opałowy, gaz ziemny i benzyna)

Surowce miękkie

- Zwierzęta gospodarskie i mięso (np. chude świnie, boczek wieprzowy, bydło żywe i bydło paszowe)

- Rolne (np. kukurydza, soja, pszenica, ryż, kakao, kawa, bawełna i cukier)

Jak handlować towarami?

Handlowcy, którzy nie chcą fizycznie posiadać żadnego towaru i chcą po prostu spekulować na kursach wymiany towarów, mogą handlować kontraktami CFD na towary (patrz przykład handlu). Handel CFD odbywa się za pośrednictwem internetowych platform transakcyjnych, które są dostępne za pośrednictwem przeglądarki internetowej. Dzięki CFD, realizacja transakcji towarowych nie jest już skomplikowana i nieosiągalna. Można handlować kontraktami CFD na towary, opcje, fundusze giełdowe (ETF) i akcje.

-

a) Towary

Kontrakty CFD na towary można handlować z dźwignią 1:20. Kontrakty CFD odzwierciedlają aktualną wartość towarów, po których są kwotowane na rynku. Handlując kontraktami CFD, fizycznie nigdy nie jesteś właścicielem towaru. Ten rodzaj inwestycji służy wyłącznie do spekulacji na temat przyszłych zmian cen. Możliwe jest zajmowanie pozycji długich (gdy prognozujesz, że ceny wzrosną) jak i krótkich (gdy prognozujesz, że ceny spadną).

-

b) Opcje

Opcjami CFD na towary można handlować do 1:5. Ten instrument finansowy zapewnia dostęp do opcji kupna i sprzedaży, które można „kupić” lub „sprzedać”.

-

c) ETF-y

Kontrakty CFD na ETF, fundusze giełdowe, mogą być przedmiotem obrotu z dźwignią do 1:5. Fundusze ETF są zarządzane przez zarządzających funduszami, którzy decydują o tym, jakie aktywa znajdą się w portfelu. Towarowe fundusze ETF mogą podążać za pojedynczym towarem (np. iShares Silver Trust), koszykiem towarów (np. OIH-Oil Service) lub indeksem towarowym (np. Commodity Index Fund).

-

d) Zapasy

Kontrakty CFD na akcje można handlować z dźwignią do 1:5. Istnieje wiele popularnych firm, które mają bezpośredni związek z rynkiem towarowym (np. energetyka – CEZ, stal – Stany Zjednoczone Steel, poszukiwanie węglowodorów – Pioneer Natural Resources) itp..

Jakie czynniki fundamentalne wpływają na ceny towarów

Towary są bardzo zależne od podaży i popytu. Jeśli podaż jest zakłócona, a popyt jest stały, ceny rosną. Jeśli popyt spada, a podaż jest stabilna, ceny spadają. Poniższe wzory obowiązują przez cały czas.

Żądanie > Dostawa = Wyższe ceny

Dostarczać > Popyt = Niższe Ceny

Oto główne podstawy, które przesuwają rynek towarowy posortowany na 4 główne kategorie:

Metale

Omawiając podstawy, które wpływają na ceny metali, musimy dokładnie przyjrzeć się wykorzystaniu każdego pojedynczego metalu. Metale nieszlachetne, takie jak ruda żelaza, miedź i aluminium, pozostają w czołówce światowej produkcji przemysłowej, podczas gdy metale szlachetne, takie jak złoto i srebro, są wykorzystywane przede wszystkim w biżuterii i zachowują wartość.

Metale nieszlachetne i ich ceny są napędzane głównie popytem w krajach supermocarstw. Największym graczem w tej grze nie jest żaden inny kraj poza Chinami, które odpowiadają za połowę światowego zużycia metali nieszlachetnych. Jeśli chińska gospodarka spowolni, popyt na metale nieszlachetne ucierpi, a rynek odpowiednio zareaguje. Inni najwięksi światowi konsumenci metali nieszlachetnych, których powinniśmy monitorować, to Indie, Rosja i Korea Południowa.

Metale szlachetne, zwłaszcza złoto i srebro, są uważane za bezpieczne inwestycje. Powodem jest to, że podaż jest ograniczona, podczas gdy popyt jest ogólnie stały. Ceny tych dwóch metali szlachetnych mają tendencję do odwrotnej relacji ze stopami procentowymi i walutą światową, dolarem amerykańskim. Chociaż nie wszystkie metale szlachetne reagują na spowolnienie gospodarcze w ten sam sposób, ich ceny mają silny zwyczaj rosnąć.

Metale szlachetne są już szeroko stosowane w komponentach elektronicznych ze względu na ich unikalne, niezastąpione właściwości. Na przykład, jeśli masz komputer, bądź pewien, że znajdziesz w nim kawałki złota, srebra, platyny, a także palladu (np. w płytce drukowanej, chipach komputerowych, dyskach twardych). Jeśli pojawi się ważna informacja o nowych zastosowaniach metali szlachetnych w podzespołach elektronicznych, popyt będzie rósł wraz z cenami tych metali.

Energia

Surowce energetyczne są wyjątkowe, ponieważ ich ceny mogą wpłynąć na prawie wszystkie inne rynki, w tym wszystkie sektory towarowe. Dzieje się tak po prostu dlatego, że wraz ze wzrostem kosztów transportu rosną ceny metalu, żywca, mięsa i surowców rolnych.

Mistrzem wagi ciężkiej w sektorze energetycznym jest ropa, która odpowiada za 43 procent światowego zużycia energii. Ceny ropy opierają się głównie na wzroście gospodarczym. Oznacza to, że jeśli gospodarka jest w dobrej kondycji, istnieje większe zapotrzebowanie na ropę, ponieważ ludzie zużywają więcej samochodów, energii elektrycznej, ciepła itp. Z drugiej strony, jeśli na rynku będzie niestabilność i może wystąpić kryzys finansowy, ceny ropy będzie pierwszym, który przyjmie cios.

Dostawa ropy, a wraz z nią również jej cena, może być zagrożona, gdy w krajach, w których wydobywa się ropę (lub w krajach, które w dużym stopniu importują ropę z tych krajów) istnieje duże napięcie polityczne. Istnieje tylko ograniczona liczba krajów bogatych w ropę, do większości części świata transportowana jest ropa naftowa. Kiedy ciągły transport zostaje zakłócony, cena ropy reaguje odpowiednio. Z tego powodu handlarze ropą muszą uważać na ważne wybuchy rurociągów i kanałów, strajkujących pracowników itp..

Zwierzęta gospodarskie i mięso

Ceny żywca i mięsa zależą od cen kukurydzy, milo, jęczmienia, owsa i innych produktów rolnych, które konsumuje bydło. Na ich kursy walut mają również wpływ ciężkie warunki pogodowe lub choroby bydła. Czy wiesz, że bydło może spożywać podczas mroźnych zim do 50% więcej paszy, aby się ogrzać? To prawda, ponieważ podczas wyjątkowo upalnego lata bydło jest narażone na przegrzanie, co może skutkować słabą wydajnością hodowlaną i przyrostem masy ciała, a nawet śmiercią.

Ceny różnych rodzajów mięsa są skorelowane. Oznacza to, że jeśli ceny wieprzowiny nagle wzrosną, wzrośnie popyt na wołowinę, powodując podwyżki cen wołowiny. Jeśli istnieją obawy co do jakości jakiegoś mięsa, może to drastycznie wpłynąć zarówno na import, jak i eksport. Weźmy na przykład przypadek polskich kurczaków. 3 tony zawierające bakterie Salmonella Enteritidis zostały wywiezione do Czech, powodując ogromny boom w prawie każdej gazecie i mediach w kraju. Od tego incydentu Czesi nie ufają kurczakom produkowanym w Polsce i raczej płacą więcej za kurczaki pochodzące z Czech.

Czynniki, które mogą obniżyć ceny mięsa, to zdecydowanie wszelkie ulepszenia technologiczne, które mogą pomóc zrobotyzować pracę rolników i hodowców, lub cokolwiek, co może poprawić reprodukcję bydła. Handlarze towarami, którzy koncentrują się na sektorze mięsnym, powinni również zwracać uwagę na programy rządowe lub dotacje od ważnych krajów produkujących bydło.

Rolniczy

Rolnictwo zawsze było na łasce matki natury, ponieważ najbardziej wpływowym elementem jest właśnie pogoda. Susze, powodzie i inne trudne warunki pogodowe mogą wpłynąć na jakość plonów lub całkowicie zrujnować zbiory. Dlatego prawie wszyscy handlowcy towarami rolnymi monitorują prognozy pogody, aby dokładniej prognozować plony następnej uprawy.

Zapotrzebowanie na więcej kukurydzy, soi, pszenicy, ryżu itp. zależy również od zmieniających się danych demograficznych i zmian w diecie. Według byłego sekretarza prasowego Białego Domu, Seana Spicera, oczekuje się, że globalne zapotrzebowanie na żywność wzrośnie o 50 do 97 procent do 2050 r. Mając to na uwadze, weź pod uwagę, że coraz więcej ludzi migruje z obszarów wiejskich do miejskich, gdzie zarabia więcej dochód. Gdyby nie było innych podstaw (jest "Jeśli" znowu…), same te dane sugerowałyby, że ceny surowców rolnych muszą z czasem rosnąć.

Jeśli chodzi o elementy, które mogą obniżyć ceny produktów rolnych, należy wspomnieć o innowacjach high-tech. Obejmuje to wszystko, od genetycznie zmienionych nasion, które wymagają mniej wody, po ciągniki bez kierowcy, które pomagają zautomatyzować pracę rolników. Warto również zwrócić uwagę na wszelkie programy rządowe lub dotacje na rozwój rolnictwa, które mogłyby zostać wdrożone w celu pobudzenia rolnictwa w kraju (np. Programy rachunków rolnych).

3 najpopularniejsze towary handlowe na świecie

Ropa naftowa: ropa Brent & WTI

Najpopularniejszym towarem jest ropa naftowa, czyli czarne złoto. Jest to główne źródło paliw i energii dla świata, które jest wykorzystywane we wszystkich głównych gałęziach przemysłu. Najbardziej typowe produkty to: benzyna (stosowana do paliw samochodowych), olej opałowy, olej napędowy i propan. Jeśli myślałeś, że używasz ropy naftowej tylko wtedy, gdy tankujesz samochód, pozwól, że cię wyjaśnię. Jako produkt petrochemiczny jest powszechnie stosowany przy produkcji tworzyw sztucznych, izolacji, farb, środków czyszczących, smarów (np. olej maszynowy i silnikowy). Lista rzeczy, do których wykorzystuje się ropę naftową, nie ma końca.

Na świecie istnieją 2 główne benchmarki ropy naftowej; Ropa Brent i półprodukty West Texas Intermediate (WTI). Pierwsza jest wydobywana z pól naftowych na Morzu Północnym, podczas gdy druga pochodzi głównie z Teksasu, Luizjany i Północnej Dakoty.

- Godziny handlu Brent: poniedziałek – czwartek 2:00 – 22, piątek 2:00 – 21:00, sobota i niedziela zamknięte

- Godziny handlu WTI: niedziela-czw 23:00-22:00, czw-pt 23:00-21:00, sobota nieczynne, niedziela 23:00…

- Oferta cenowa: Cena za baryłkę (np. 63 USD za baryłkę)

* Godziny handlu są wyświetlane w strefie czasowej UTC + 1 (Londyn, Dublin, Lizbona…)

Kawa

Niektórzy ludzie nie wyobrażają sobie życia bez niego, niektórzy w ogóle go nie piją. Tak, mówimy o kawie o słodko-gorzkim smaku. Spożycie tego towaru rośnie w ciągu ostatnich kilku dekad, a statystyki mówią, że ludzie wypijają codziennie około 2,2 miliarda filiżanek kawy. Ziarna kawy mogą być uprawiane tylko w regionach subtropikalnych na dużych wysokościach, więc nie powinno dziwić, że największymi eksporterami kawy są Brazylia i Wietnam. Tylko te dwa kraje pozostają w tyle za eksportem ponad 50% ziaren kawy.

Przewidując przyszłą cenę kawy, powinniśmy skupić się głównie na tych podstawach: prognozach pogody, napięciach politycznych w krajach eksportujących, doniesieniach o negatywnym wpływie kawy na organizm człowieka. Kawa jest w dużej mierze uzależniona od eksportu, dlatego ceny ropy odgrywają również ogromną rolę w cenach kawy.

- Oferta cenowa: Cena za umowę (np. 93 USD za umowę)

Złoto

Złoto było w historii ludzkości definicją bogactwa zapewniającą najwyższy status w społeczeństwie. Starożytni Egipcjanie wiedzieli o tym już 3000 lat p.n.e., ale to pierwszy cesarz rzymski August ustalił cenę złota (45 monet za funt złota). Złoto jest dziś najczęściej sprzedawanym metalem szlachetnym na świecie, który nie jest już używany tylko w biżuterii. Ma szerokie zastosowanie w stomatologii, lotnictwie i co najważniejsze w produkcji elektroniki.

Niestety, złoto prawie zawsze jest poddawane recyklingowi z urządzeń elektronicznych, a biorąc pod uwagę fakt, że każdego roku produkuje się około miliarda telefonów komórkowych, sporo złota jest tracone na zawsze. Tak więc, podczas gdy popyt na złoto jest stosunkowo wciąż taki sam, podaż spada, ponieważ nie ma wielu odkrywanych masywniejszych kopalni złota.

- Godziny handlu: niedziela-czw 23:00-22:00, czw-pt 23:00-21:00, sobota zamknięte, niedziela 23:00…

- Oferta cenowa: cena za uncję trojańską (np. 128 USD za 0,1 uncji trojańskiej)

* Godziny handlu są wyświetlane w strefie czasowej UTC + 1 (Londyn, Dublin, Lizbona…)

Przykład handlu ropą

Platforma Plus500 wyświetlająca handel ropą Brent

Platforma Plus500 wyświetlająca handel ropą Brent

Aby zademonstrować, jak łatwo otwierać transakcje CFD na towary, wybraliśmy popularną platformę handlową Plus500. Ta firma obsługuje kontrakty CFD na towary, opcje, fundusze giełdowe (ETF) i akcje. Do naszego przykładu handlowego wybraliśmy Brent Oil, jeden z najpopularniejszych towarów na rynku.

Po zalogowaniu się do platformy, tak jak my, możesz przewidzieć, czy cena ropy wzrośnie („pozycja kupna”), czy spadnie („pozycja sprzedaży”).

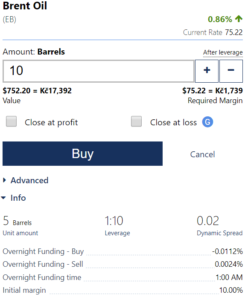

Minimalna wielkość handlu ropą Brent u tego brokera to 5 baryłek, zastosowana dźwignia wynosi 1:10, co oznacza, że zapłacisz tylko 10% marży. Zwroty i straty handlowe są zatem mnożone przez dziesięć. W przedstawionym przykładzie handlu zdecydowaliśmy się kupić CFD na 10 baryłek ropy Brent. Wymagany depozyt zabezpieczający to w naszym przypadku 75,22 USD w celu otwarcia pozycji. Dzięki zastosowanej dźwigni nasz handel będzie jednak miał siłę inwestycji 752,2 USD.

Ropa Brent jest teraz notowana na pozycji kupna po 75,22 USD za baryłkę, przeprowadźmy szybki scenariusz obliczania zysków lub strat. Jeśli kupiłeś CFD na 10 baryłek ropy Brent po wspomnianym kursie wymiany i cena zmieniła się na 76,22 USD za baryłkę, to zarób 9,8 USD na swojej inwestycji (Zamknij kurs sprzedaży – Otwórz kurs kupna) X ilość kontraktów; (76,22-75,22 USD) x 10 baryłek = 10 USD. Od tej kwoty musimy odjąć opłatę za spread, która w naszym przypadku wynosi 0,02 spread x 10 dźwigni = 0,2 USD. Jeśli zamkniesz transakcję, saldo Twojego konta wyniesie 9,8 $ + 75,22 $ = 85,02 $.

Jeśli ceny ropy Brent spadną do 74,22 USD za baryłkę i natychmiast zamkniesz transakcję, stracić 10,2 $ na swojej inwestycji (75,22 USD-74,22 USD) x 10 = – 10 USD – 0,2 USD opłaty za spread). Tak więc z początkowej inwestycji 75,22 USD będziesz miał 65,02 USD.

Raporty COT

Aby handel kontraktami terminowymi był bardziej przejrzysty, każdy duży gracz w grze musi zgłaszać otwarte pozycje na towarach, metalach i forex. Raport COT lub Commitments of Traders agreguje wszystkie te pozycje i dostarcza nam bardzo przydatnych danych, które możemy wykorzystać podczas handlu towarami. Raport COT jest publikowany w każdy piątek o 3:30 czasu wschodniego i odzwierciedla stan rynku z poprzedniego wtorku. Oznacza to, że w weekend większość spekulantów towarowych analizuje dane z raportu COT, więc byliby gotowi na kolejny tydzień handlu towarami.

Aby pobrać najbardziej aktualny raport COT, możesz odwiedzić stronę internetową Commodity Futures Trading Commission (CFTC)- https://www.cftc.gov/.

Jak jest podzielony raport COT?

Raport COT zawiera dane o wszystkich długich i krótkich pozycjach, które zajęły następujące 3 główne grupy handlowców towarowych:

- 1. Reklamy (Hedgers)

- 2. Niekomercyjne (duzi handlowcy)

- 3. Niepodlegające zgłoszeniu (mali spekulanci)

Najważniejszą grupą, na której należy się skupić, są reklamy. Są to ci, którzy znają rynek i wiedzą, kiedy towar jest drogi lub tani. Komercyjni zwykle zajmują największe pozycje, a dwie inne grupy traderów surowców zwykle podążają za nimi. W przeciwieństwie do dwóch pozostałych grup, hedgingowcy są zainteresowani fizycznym posiadaniem towaru, którym handlują.

Drugą najważniejszą grupą są niekomercyjne (np. fundusze hedgingowe), ci faceci są na rynku tylko po to, by zarabiać na spekulacjach cenowych. Po reklamach zajmują największe pozycje. Uważa się ich za mniej kompetentnych niż pierwsza grupa traderów.

Ostatnia grupa traderów – Non-reportable to mali gracze, uważani za najmniej doświadczonych na rynku. Nie zaleca się kopiowania ich pozycji.

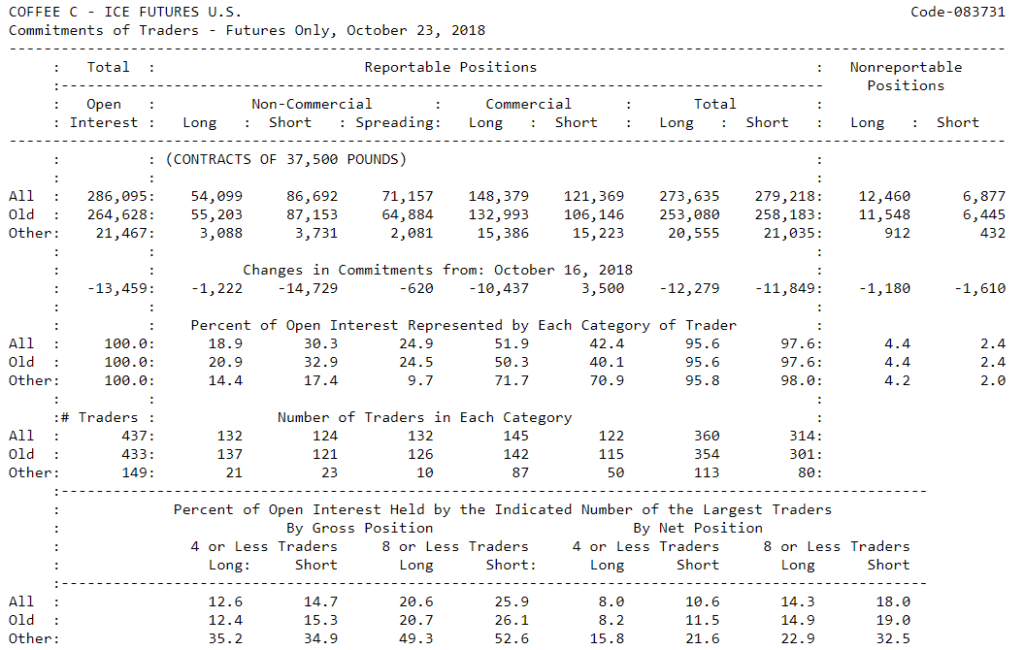

Jak pracować z raportami COT

Po otwarciu najnowszego raportu COT pojawi się podobna tabela.

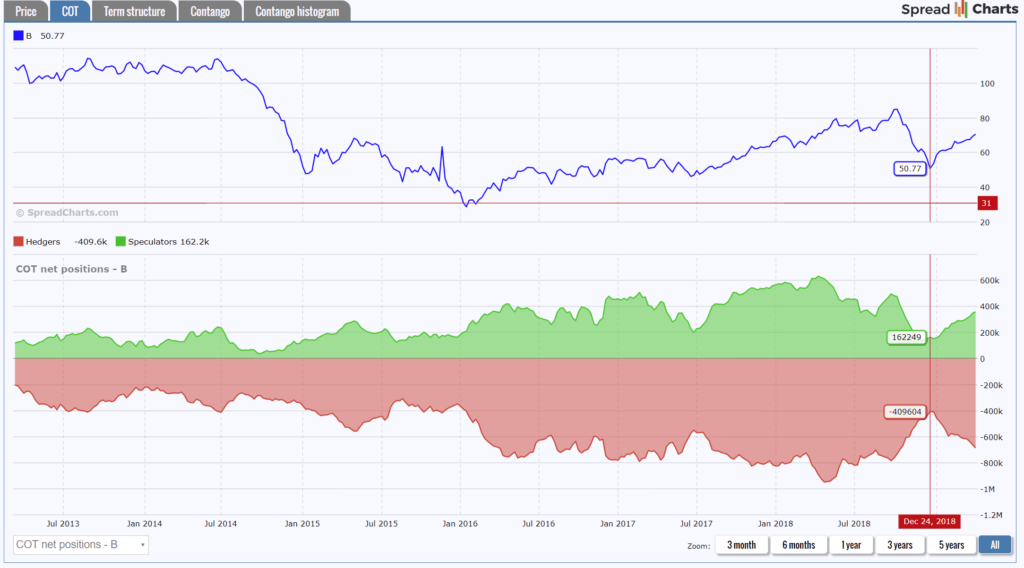

Jak widać liczb jest bardzo dużo i nawigacja w raporcie nie jest szczególnie łatwa. Po chwili wpatrywania się w tabelę będziesz jednak w stanie dowiedzieć się, ile krótkich i długich pozycji zajęli traderzy lub jaka jest otwarta stopa procentowa (liczba kontraktów, które nie zostały rozliczone). Niemniej jednak wszystkie te informacje nie są tak naprawdę ważne. A przynajmniej jeśli nie umieścimy tego w skali czasowej. Pomaga nam to wyraźniej zobaczyć nastroje na rynku i jak zmieniał się w czasie. W tym celu można wykorzystać dowolne narzędzie analityczne obsługujące wskaźnik TOC. ja osobiście używam wykresy kalkulacyjne.com, który zawiera analizę TOC na swojej platformie (bezpłatnie).

Wykres przedstawiający pozycje hedgingowców (czerwony) i spekulantów (zielony)

Wykres przedstawiający pozycje hedgingowców (czerwony) i spekulantów (zielony)

Jeśli umieścimy dane z powyższego wykresu w kontekście historycznym, możemy dowiedzieć się, czy rynek był wykupiony czy wyprzedany. Jak pokazano na powyższym wykresie, jeśli spekulanci byli na całym rynku ze swoimi długimi pozycjami, cena ropy wzrosła. Z drugiej strony widać również, że gdy hedgingowcy zaczną likwidować krótkie pozycje, cena zaczyna powoli spadać.