Swing Trading Crypto – Ghidul final

Ce este tranzacționarea cripto swing?

Tranzacționarea prin cripto swing este un stil de tranzacționare în care traderul deschide și închide tranzacțiile cu criptomonede de obicei în câteva zile și, de obicei, nu rămâne niciodată într-o poziție mai mult de 2-3 săptămâni. Tranzacția Swing este foarte distinctă de tranzacționarea de zi, în care traderul stă în esență în fața ecranului unui computer și caută oportunități de a intra și ieși din tranzacții în aceeași zi de tranzacționare..

Tranzacționarea zilnică este un stil de tranzacționare recunoscut și există oameni care trăiesc de fapt din asta. Cu toate acestea, în cei 14 ani de implicare pe piețele financiare, am ajuns să văd că majoritatea celor care au reușit să tranzacționeze zilnic au reușit să o facă pe piața bursieră, mai puțin pe piața valutară și cu greu pe piața criptomonedelor. . De ce este așa? Tranzacționarea criptomonedelor este extrem de riscantă, iar mișcările de preț pot fi uneori chiar nebunești. Se știe că au avut loc mutări de până la 400% până la 700% într-o singură zi de tranzacționare. Dacă ești capabil să ajungi pe partea dreaptă a unor astfel de tranzacții, vei zâmbi băncii. Dar dacă greșiți totul, ați putea fi șters într-o clipă. De asemenea, ar trebui să știți că pentru o activitate atât de încărcată emoțional ca tranzacționarea financiară, a vedea lumânările de preț swing în sus și în jos în whipsaws sălbatice nu este o experiență foarte plăcută. Tranzacția Swing vă ajută să evitați toate acestea.

Swing Trading Cryptocurrency – principalele avantaje

- 1.) Nu sunteți sub presiune pentru a continua să urmăriți sâmburi peste tot și să vă uitați la ecranul computerului toată ziua. Experții în sănătate vă vor spune cu ușurință că a rămâne pe ecranul computerului atât de multe ore pe zi este rău pentru ochi.

- 2.) Structura tranzacției swing înseamnă că trebuie să efectuați doar câteva tranzacții într-un ciclu lunar. Acest lucru vă permite să alegeți cele mai bune oportunități posibile și să nu permiteți mentalitatea jocurilor de noroc să preia.

- 3.) Puteți urmări meserii cu recompense mari. Rapoartele risc-recompensă acceptabile ar trebui să fie de minimum 1: 3, permițându-vă să vizați realizarea a 3 sâmburi pentru fiecare 1 sablon pe care îl riscați. Tranzacțiile Swing vă pot oferi această pârghie, așa cum se va vedea în exemplul pe care îl oferim în articol.

- 4.) Tranzacția Swing consumă mai puțin timp și vă lasă timp prețios pentru a face alte lucruri importante în viață.

- 5.) Cel mai important, tranzacționarea swing nivelează riscurile asociate cu volatilitatea intensă a pieței criptomonedelor.

Tehnici de tranzacționare Swing

Orice tip de tranzacționare trebuie să ia în considerare, de obicei, știrile (analiza fundamentală), precum și modelele de preț și configurările care sunt văzute pe diagrame (analiza tehnică).

Tranzacționare de știri Crypto

Știrea este cea care determină tendința pe termen lung a oricărui activ, iar criptomonedele nu fac excepție. Încercarea de a tranzacționa vârfurile de știri (care este cazul tranzacționării zilnice) este o afacere riscantă pentru comercianții cu amănuntul, deoarece aceștia nu au instrumentele disponibile pentru jucătorii mai mari de pe piață. Cu toate acestea, tranzacționarea știrilor cu tranzacții swing implică de obicei tranzacționarea perspectivei mai largi oferite de un astfel de comunicat de presă. Astfel de perspective se desfășoară de obicei atunci când pieței i sa permis să digere conținutul știrilor, ducând la un răspuns mai susținut și previzibil. Trebuie menționat că nu există un calendar de știri economice pentru piața criptomonedelor. În absența comunicatelor de presă programate așa cum vedem pe piața valutară, piața criptomonedelor și activele conținute în aceasta sunt, prin urmare, supuse unui set complet diferit de știri.

Deci, care sunt cele mai importante evenimente de știri care pot zgudui piața criptomonedelor?

- Anunțurile guvernamentale privind reglementarea sau legalizarea criptomonedelor s-au dovedit a fi cel mai mare motor de piață criptografică în ceea ce privește știrile. Am văzut mișcări foarte mari pe piața criptomonedelor în urma unor anunțuri precum cele făcute de guvernele din China și Coreea de Sud care interzic activitatea criptomonedelor la diferite niveluri din jurisdicțiile lor..

- Hacking-ul și închiderea schimburilor de criptomonede este un alt factor important de piață, iar astfel de știri au de obicei un efect negativ asupra pieței. Hack-ul și închiderea ulterioară a Mt.Gox în 2014, precum și diverse incidente de hacking ale schimburilor din Coreea de Sud și alte părți ale lumii, au avut toate implicații de știri pe piața criptomonedelor..

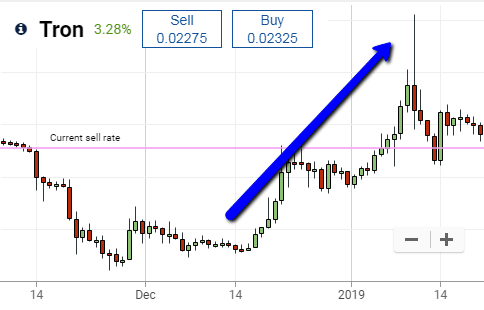

- Știrile din cadrul criptomonedelor majore pot, de asemenea, să mute piața. TRON a înregistrat o creștere de două ori a prețului atunci când CEO-ul, Justin Sun, a anunțat planurile de a lansa BitTorrent Token (BTT) pe rețeaua TRON, cărora deținătorilor TRX li se alocă unele dintre aceste jetoane sub forma unui airdrop. Acest lucru a cauzat o oarecare cerere de jetoane TRX, ceea ce a dus la o creștere a prețului său.

Diagrama zilnică TRON (TRX) pe Plus500 care arată creșterea prețului la știrile despre lansarea BTT

Diagrama zilnică TRON (TRX) pe Plus500 care arată creșterea prețului la știrile despre lansarea BTT

- Actualizările tehnologice în cadrul unei rețele de criptomonede pot fi, de asemenea, știri demne de urmat. TRON a înregistrat o oarecare creștere a prețului acțiunilor sale după ce anunțurile CEO-ului său au arătat că dezvoltatorii merg treptat la noua sa rețea pentru a dezvolta aplicații descentralizate (dApps). Succesul continuu al unui astfel de dApp cunoscut sub numele de TRONBet este bine documentat.

- Airdrop-urile cu criptomonedă și noile listări de monede pe un schimb sunt mai puțin importante, dar uneori sunt utile evenimente de știri de urmat.

Aceste știri pot fi obținute de obicei de pe site-uri de știri despre criptomonede cunoscute, precum și de pe paginile de Twitter ale unor rețele de criptare în cauză.

Analiză tehnică cripto

O mantra de piață frecvent utilizată este:

„Declanșează fundamental, dar intră tehnic”.

Acest lucru înseamnă pur și simplu că ar trebui să utilizați analiza fundamentală (adică știrile) pentru a prezice direcția pieței, dar utilizați analiza tehnică pentru a obține punctele exacte în care să intrați și să ieșiți din tranzacțiile dvs., urmând direcția știrilor. Analiza tehnică este într-adevăr o disciplină foarte largă, dar este crucială pentru oricine dorește să tranzacționeze să aibă cel puțin unele cunoștințe rudimentare despre ceea ce presupune. Analiza tehnică implică utilizarea modelelor de preț, a indicatorilor, a modelelor de sfeșnice și a altor informații ale graficelor pentru a lua o decizie în ce direcție ar trebui să urmeze tranzacțiile..

Analiza tehnică își atrage întreaga funcționalitate pe trei premise de bază:

- Acțiunea de piață reduc toate.

- Prețurile se mișcă în tendințe

- Istoria se repeta.

Ce înseamnă pentru acțiunea de pe piață să reduci totul? Înseamnă că tot ceea ce apare pe piață este contabilizat în preț. Prin urmare, prețul este rezultatul dinamicii cererii și ofertei pe piață, iar aceste dinamici sunt, de asemenea, produse finale ale prejudecăților și sentimentelor pe care jucătorii de pe piață le arată ca răspuns la elementele fundamentale ale activului. Deci, reducându-l la cryptos, putem spune cu siguranță că activitatea de preț a oricărei monede criptografice este o funcție a tuturor factorilor care au dictat sentimentul jucătorilor de pe piață, care au decis, prin urmare, să acționeze, provocând astfel o creștere a cererii pe piață, sau crearea unei reacții de aprovizionare, de asemenea.

Prețurile se mișcă în tendințe, deoarece atunci când majoritatea jucătorilor de pe piață și-au asumat sentimentul, vor acționa acest sentiment într-o formă de acțiune a turmei, fie prin cumpărare, fie prin vânzare. Cumpărarea va crea o cerere, ceea ce duce la mai multă cumpărare și acest lucru împinge prețurile în sus. În acest moment, prețurile vor fi într-o tendință ascendentă. Luați ca exemplu scenariul Tron menționat mai sus. Această știre Tron a forțat un sentiment de cumpărare pe piață, a creat o cerere pentru Tron și acest lucru a dus la o mulțime de cumpărături care au condus moneda TRX într-o tendință ascendentă. În mod similar, atunci când există o cerere mai mică pentru un activ, cei care îl dețin vor decide să-l arunce pe piață, creând o ofertă excesivă și, prin urmare, o scădere a prețurilor. Acest lucru va trimite activul afectat într-o tendință descendentă, așa cum am văzut pentru Bitcoin în ultimul an.

Istoria se repetă deoarece comercianții vor reacționa la o anumită situație în același mod în care au reacționat la aceeași situație în trecut. Prin urmare, dacă vedem un model în care există maxime progresiv mai mici, convergând către suport orizontal (adică un triunghi descendent), vom vedea comercianții reacționând în același mod ca atunci când această configurare a avut loc istoric. Aceasta este de fapt baza pentru tiparele de diagramă de tranzacționare, cum ar fi triunghiurile, pene, cap & modelul umărului, steaguri și fanioane etc. Istoria se repetă deoarece ființele umane sunt ființe emoționale care vor reproduce aceleași reacții la un eveniment sau la o situație ca și în trecut..

Ce este nevoie pentru a reuși în tranzacționarea Swing Cryptocurrency

Pentru a obține o oarecare măsură de succes atunci când tranzacționați bitcoin și altcoins, trebuie să vă asigurați că următorii factori sunt sortați..

-

Trebuie să aveți o strategie bună de tranzacționare.

-

Trebuie să aveți un bun management al riscurilor.

-

Trebuie să ai o bună psihologie comercială

-

Trebuie să vă puteți documenta progresul ținând un jurnal comercial.

Cum să dezvolți o strategie de tranzacționare cripto swing

Care sunt posibilele strategii pe care le puteți utiliza pentru tranzacționarea cripto swing? Strategia dvs. ar trebui să includă o listă de verificare a întrebărilor la care trebuie să răspundeți înainte de a face o tranzacție. Următoarea listă de verificare a fost elaborată de maestrul analist tehnic John Murphy și este detaliată în cartea sa „Analiza tehnică a piețelor financiare”. Conform acestei liste de verificare de mai jos, comercianții trebuie să afle următoarele:

- Direcția generală a pieței.

- Puncte cheie din graficele lunare, săptămânale și zilnice.

- Tendințe care se desfășoară (trend în sus, în jos sau lateral?)

- Unde sunt zonele importante de sprijin și rezistență.

- Prezența oricăror tipare de diagrame, linii de trend și canale.

- Dacă există modele de diagrame, sunt modele de continuare sau inversare?

- Nivelurile Fibonacci și punctele de retragere.

- Modele de volum.

- Modele de valuri Elliot pe grafic, dacă există.

- Prezența oricăror vârfuri / funduri.

- Prețul este supracumpărat sau supra-vândut? Ce spun indicatorii de impuls?

- Orice corelație de piață în joc.

Când ați stabilit unde credeți că va merge piața, trebuie să determinați următoarele:

- Dacă veți cumpăra sau vinde piața.

- Mărimea dvs. de tranzacționare.

- Riscul dvs., adică câte puncte intenționați să setați ca stop loss.

- Obiectivul dvs. de profit (adică Take Profit).

- Punctul dvs. de intrare

- Tipul de comandă pe care îl veți utiliza pentru a vă înscrie (piață sau comandă în așteptare).

Managementul riscurilor

Gestionarea riscurilor este o strategie care vă asigură că, dacă veți suporta un șir de pierderi, veți avea în continuare suficient capital pentru a reveni. Gestionarea riscurilor încearcă, de asemenea, să anuleze efectul pierderilor asupra contului dvs., adoptând un raport bun risc-recompensă pentru înființarea tranzacțiilor. Deci, cum ar trebui să gestionați gestionarea riscurilor?

Utilizarea unor rapoarte de risc-recompensă bune

Prima strategie de gestionare a riscurilor este de a vă asigura că luați doar tranzacții care oferă un raport risc-recompensă 1: 3 ca minim. Cu alte cuvinte, ar trebui să vă propuneți să faceți 3 sâmburi pentru fiecare 1 pip setat ca stop loss. Acest lucru vă asigură că trebuie să ia 3 pierderi pentru ca fiecare câștigător să vă facă să reveniți la egalitate. Cu cât recompensa pentru riscul asumat este mai mare, cu atât sunteți mai protejat, deoarece va trebui să ia mai multe tranzacții pierdute pentru a anula tranzacția câștigătoare. De exemplu, dacă utilizați un raport risc-recompensă de 1: 4, înseamnă că puteți viza 200 de sâmburi pentru fiecare 50 de sâmburi riscate în stop loss. Dacă utilizați această setare și tranzacționați de 7 ori într-o lună cu 2 tranzacții câștigătoare și 5 pierdute, ați fi făcut 400 de sâmburi drept recompensă și ați fi pierdut 250 de sâmburi ca risc în comerțul cu pierderi stop. Acest lucru vă lasă cu un profit de 150 de sâmburi, în ciuda faptului că s-au pierdut mai multe tranzacții decât una. Acest lucru demonstrează că utilizarea unor rapoarte ridicate de recompensă împotriva riscului este o strategie bună de gestionare a riscurilor.

Regula de 3%

Această regulă se referă la expunerea la risc a unui cont în ceea ce privește marja utilizată în tranzacțiile deschise. Cerința de marjă (adică capitalul necesar pentru stabilirea unei poziții comerciale) a tuturor tranzacțiilor care sunt active pe piața criptografică nu trebuie să depășească 3%. În UE, noile reguli privind marja stipulate de Autoritatea Europeană pentru Valori Mobiliare și Piețe (ESMA) au fixat efectul de levier pentru tranzacționarea cu CFD a criptomonedelor la 1: 2 sau cu o marjă de 50%. Deci, cum se poate aplica regula expunerii de 3% într-un mediu de tranzacționare în care efectul de levier este 1: 2?

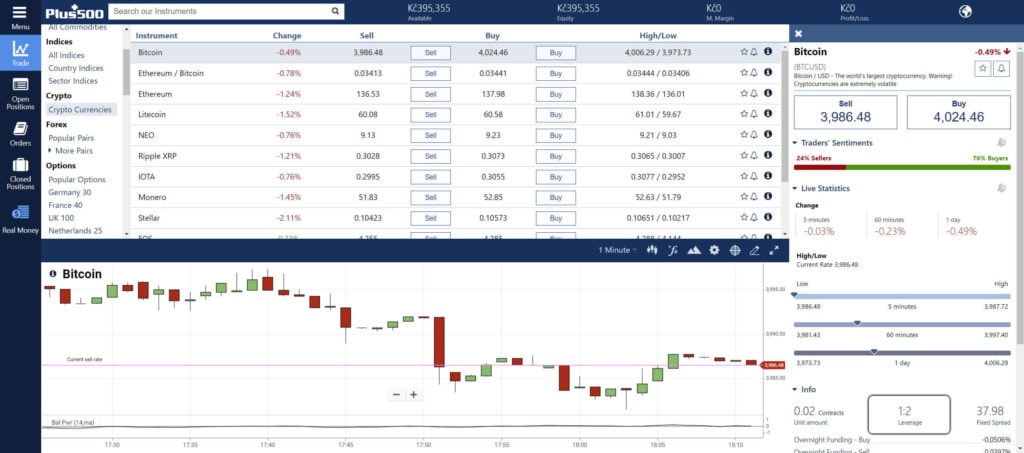

Plus 500 de interfețe Webtrader care prezintă activele Crypto

Plus 500 de interfețe Webtrader care prezintă activele Crypto

Iată o ilustrare a modului de aplicare a regulii de 3% folosind Plus500, un broker din UE care oferă tranzacționare criptografică la o marjă de 50%. Pozițiile criptomonedelor sunt în general foarte scumpe de configurat, deoarece răspândirea unor active criptografice, cum ar fi Bitcoin, este foarte mare. De exemplu, la data scrierii acestui post, spread-ul pentru Bitcoin este pe Plus500 3.798 puncte, sau 37,98 dolari

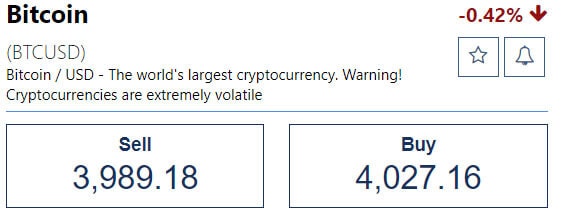

Captură de ecran care arată cotarea prețului, marja și spread-ul pentru BTC / USD

Captură de ecran care arată cotarea prețului, marja și spread-ul pentru BTC / USD

În comparație cu valutele sau acțiunile, aceasta este într-adevăr o mulțime de bani. Pentru a ajuta comerciantul să se asigure că tranzacțiile sunt menținute în limitele regulii de expunere de 3%, Plus500 vă permite să vizualizați costul de stabilire a poziției și, de asemenea, marja necesară. Puteți modifica dimensiunea contractului pentru a vă ajusta cerința de marjă pentru a rămâne în limite (dimensiunea minimă a contractului este de 0,02).

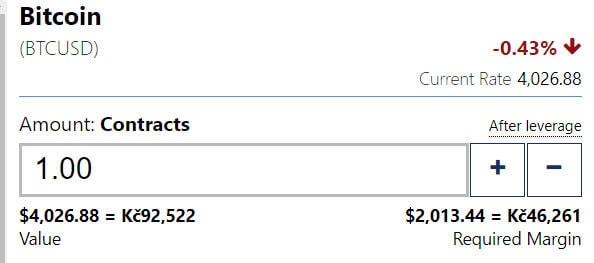

Dacă intenționați să tranzacționați un contract întreg asupra activului Bitcoin pe Plus 500, acesta va apărea după cum urmează:

- Prețul Bitcoin a fost la momentul realizării instantaneului de 4.026,88 USD.

- Cerința de marjă este de 50% din această sumă, care este de 2.013,44 USD.

Dacă aceasta reprezintă expunerea maximă de 3%, dimensiunea totală a contului ar trebui să fie de cel puțin (100 X 1999,70) / 3 = aproximativ 67 114 dolari.

Soldul contului inițial aici este de 50.000 USD. Deoarece cerința de marjă depășește limita de expunere de 3%, există două opțiuni disponibile pentru comerciant. Prima opțiune este reducerea dimensiunii contractului, în timp ce a doua opțiune ar fi majorarea capitalului comercial. Desigur, puteți reduce dimensiunea lotului la doar 0,02 loturi și puteți utiliza cota de marjă rămasă pentru a crea o altă tranzacție criptografică.

Exemplu comercial:

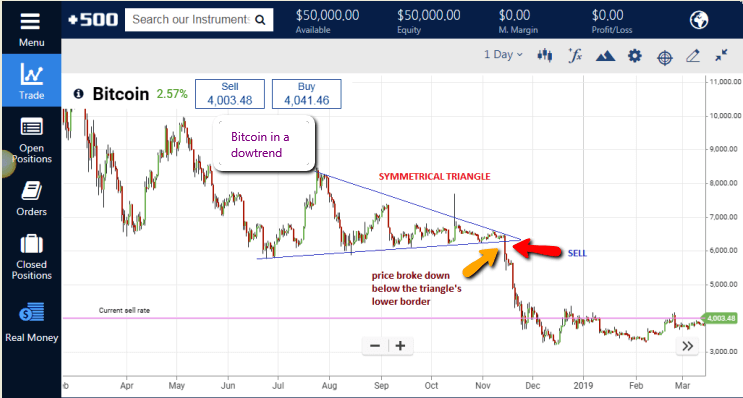

Întrebare: Bitcoin a fost într-o tendință descendentă din ianuarie 2018, după ce a atins un maxim de 19.800 dolari pe monedă. Discutați despre un mod rațional de a executa o tranzacție pentru a urma această tendință descendentă.

Diagrama zilnică pentru BTC / USD

Diagrama zilnică pentru BTC / USD

Răspuns: Privind graficul zilnic prezentat mai sus, se evidențiază următoarele lucruri.

- Există un triunghi simetric care s-a format între iunie 2018 și noiembrie 2018, care a marcat o perioadă de consolidare a prețurilor în contextul tendinței descendente de la prețul de 19.800 dolari din ianuarie 2018..

- Triunghiul simetric este identificat în analiza tehnică ca un model de continuare, ceea ce înseamnă că într-o tendință descendentă, prețul este de așteptat să se rupă sub marginea inferioară a triunghiului simetric..

Înarmat cu aceste informații, comerciantul ar fi trebuit să facă următoarele:

-

Căutați un punct de intrare bun pentru o tranzacție SELL, pentru a urmări tendința descendentă. Acest lucru este văzut într-o zonă apropiată de vârful triunghiului, unde o lumânare de preț se mișcă sub marginea inferioară a triunghiului și se închide sub ea.

-

Într-o mișcare de scădere descendentă, volumul nu este important, deoarece prețurile tind să se îndrepte în mod natural spre sud fără prea multă presiune, odată ce există un sentiment bearish pe piață.

-

Stop loss în acest exemplu ar fi fost setat la câteva sâmburi deasupra marginii inferioare a triunghiului, în interiorul modelului triunghiului în sine.

-

Obiectivul de profit ar fi stabilit într-o zonă în care este probabil ca prețul să aibă sprijin și aceasta trebuie să fie de cel puțin trei ori distanța dintre prețul de intrare și stop loss, pentru a obține un raport risc-recompensă 1: 3.

-

O privire asupra graficului săptămânal (neprezentat) ar arăta că, din punct de vedere istoric, prețul a găsit sprijin la valoarea de 3.500 până la 4.000 $. Aceasta a fost zona în care prețul și-a găsit sprijinul după ce a scăzut de la valoarea de 7.500 USD, în urma știrilor privind interdicția criptomonedelor din China..

-

Gestionarea riscurilor în conformitate cu regula 3% ar trebui respectată.

Rezultatul a fost o tendință descendentă continuă care ar fi pus comerțul într-o poziție de profituri semnificative. Acesta este un exemplu al modului în care un model de diagramă poate fi utilizat pentru a iniția o tranzacție swing pe piața criptografică.